Informe de mercado trimestral: 4T 2024

Pivote de políticas y elecciones

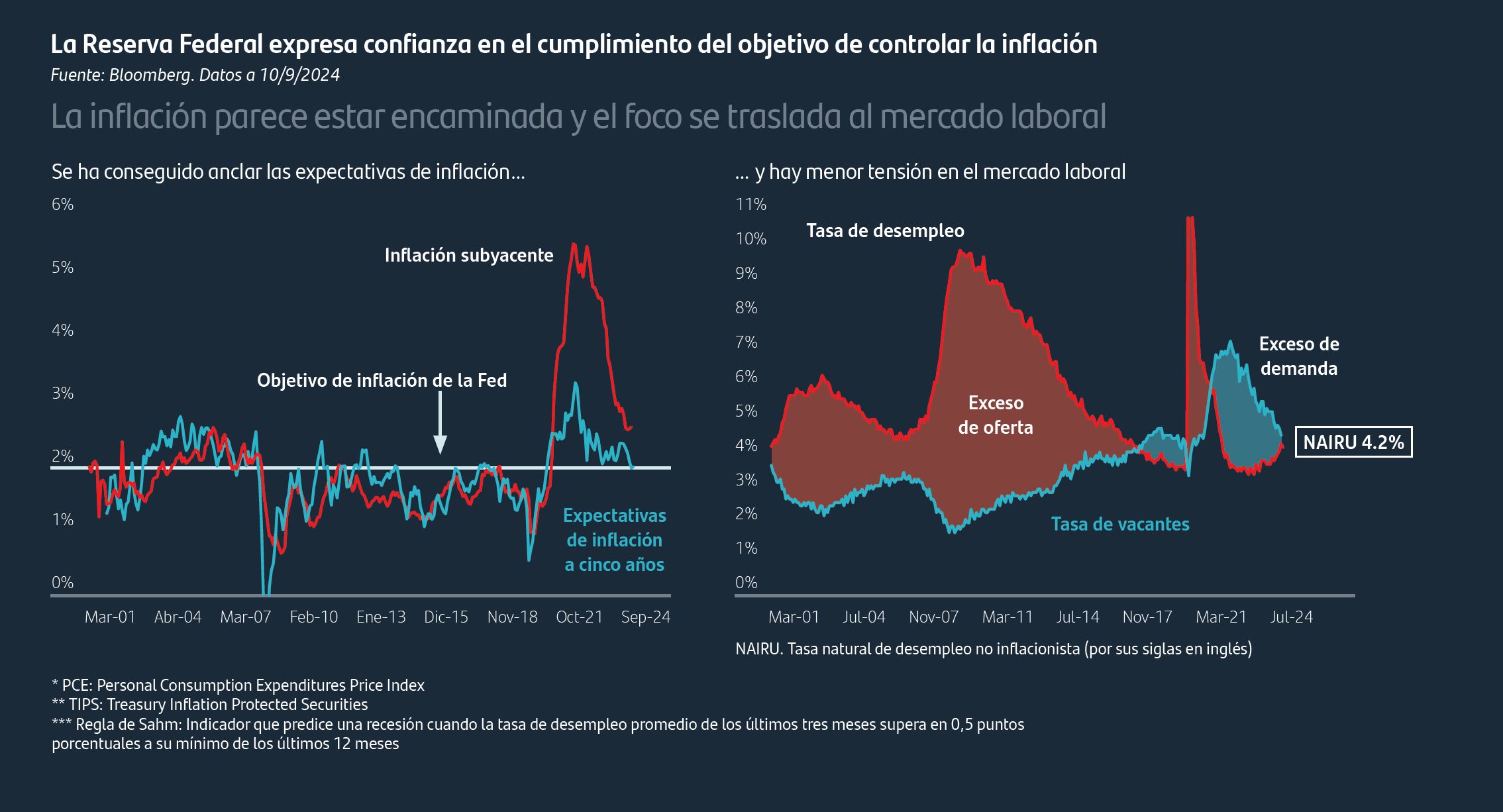

El giro monetario se confirma tras las declaraciones de los bancos centrales y las bajadas de tipos de interés, aliviando la presión sobre la economía en un contexto de crecimiento moderado. Los avances en el frente de la inflación permiten concentrar la acción de la política monetaria en evitar que la desaceleración ponga en peligro el aterrizaje suave.

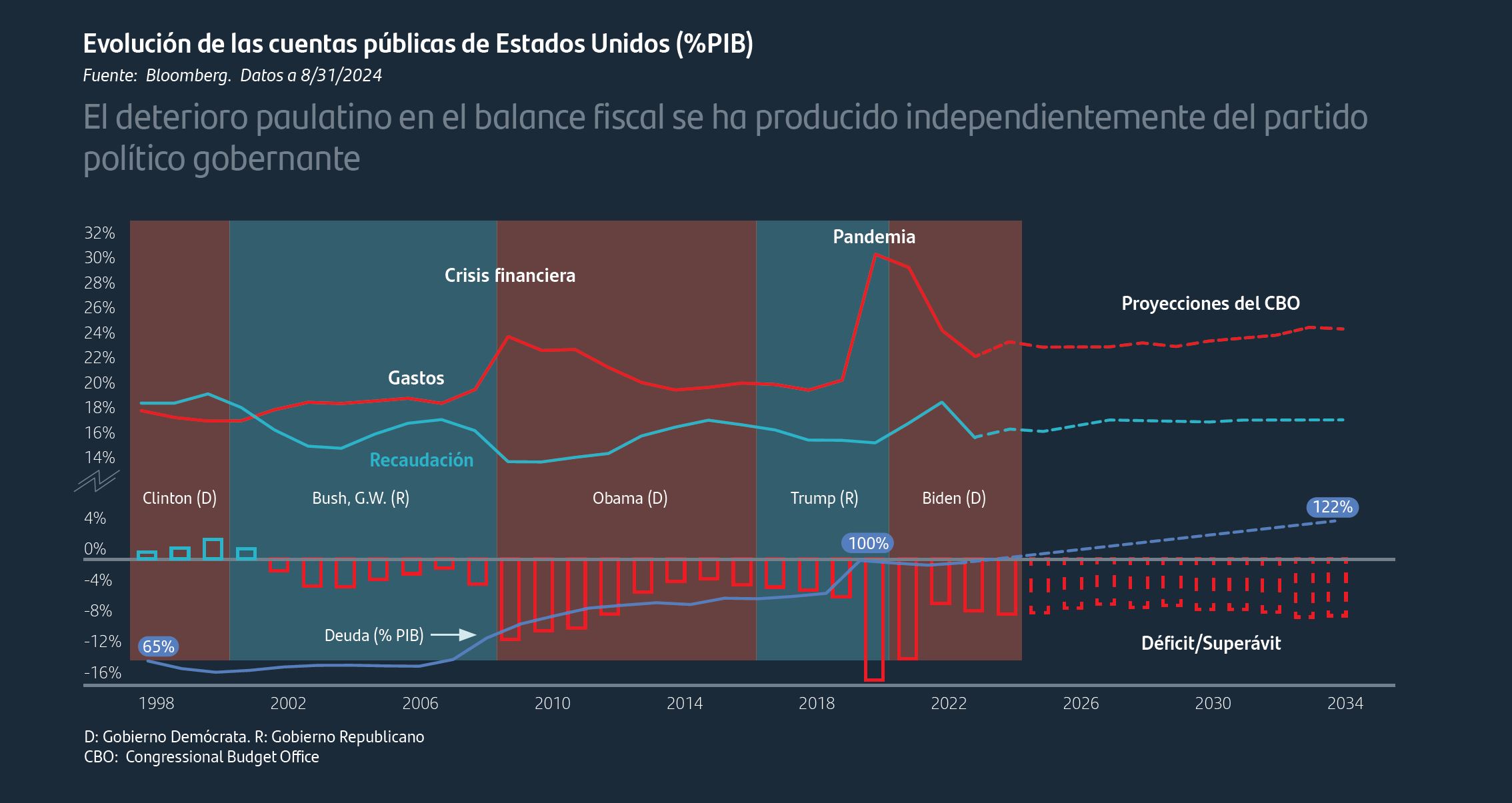

El foco se desplaza ahora hacia la política fiscal, que sigue con déficits elevados. Aunque el impulso fiscal ha apuntalado el crecimiento, aumenta la preocupación en torno a la sostenibilidad de las cuentas públicas. El mercado analiza en detalle los posibles cambios fiscales propuestos por ambos candidatos en Estados Unidos.

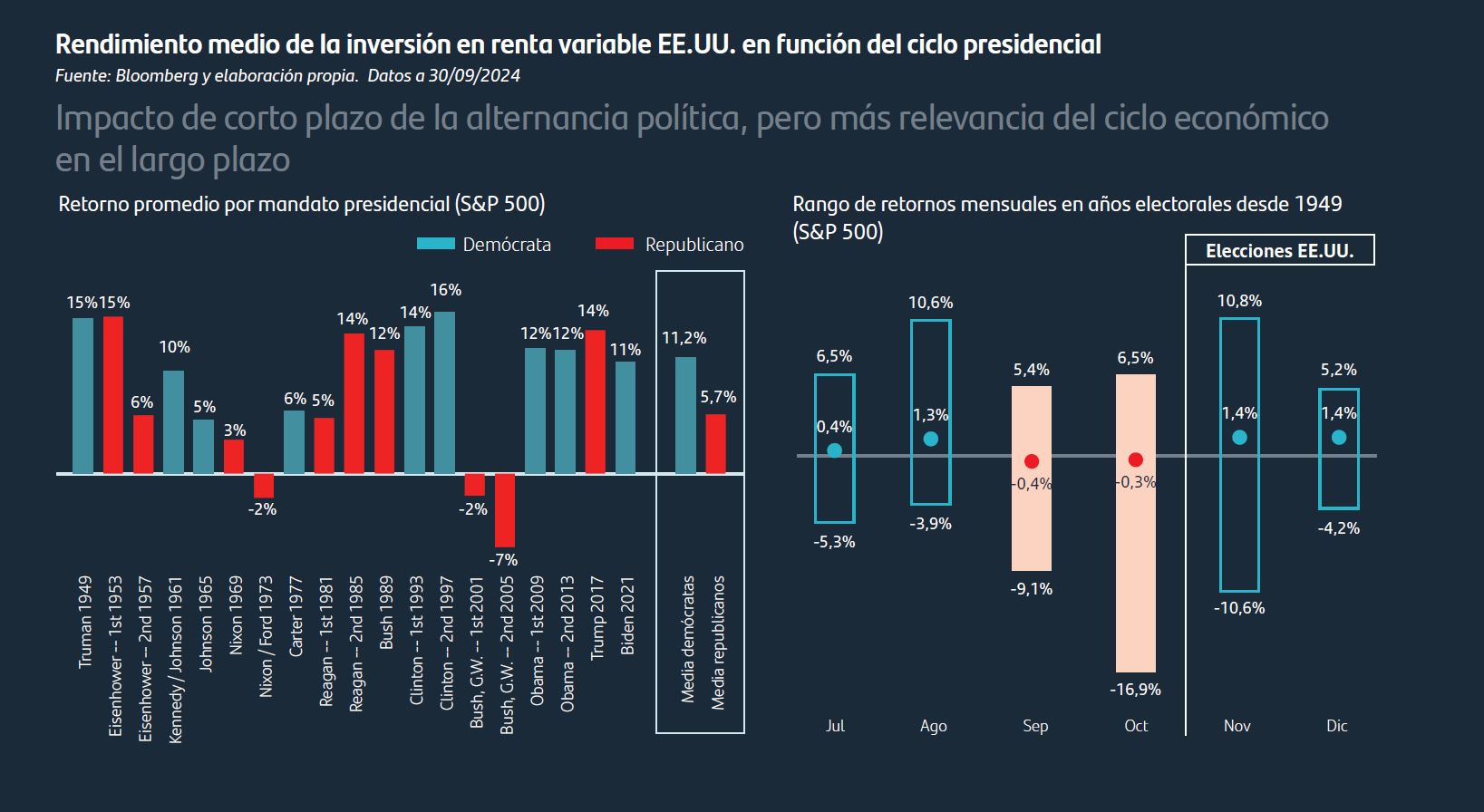

Si nos fijamos en anteriores elecciones estadounidenses, resulta difícil discernir el impacto del cambio político en el mercado. A la hora de invertir, ha demostrado ser una mejor estrategia centrarse en analizar los fundamentales propios del mercado y las variables económicas. Sin embargo, existe un patrón de mayor volatilidad en los meses previos a la fecha de las elecciones, que puede verse exacerbado por la futura agenda fiscal. Este escenario sugiere una estrategia de inversión prudente a medio plazo hasta que se aclaren las perspectivas fiscales, en particular en lo que respecta al impuesto de sociedades.

01. Se confirma el pivote monetario

Las declaraciones de los bancos centrales en Jackson Hole y los posteriores anuncios de bajadas de tipos de interés han ratificado el giro en la política monetaria. El pivote hacia coordenadas de neutralidad en los tipos de interés supone un alivio para los agentes económicos en un contexto de paulatina erosión del crecimiento.

El foco de preocupación se traslada desde las presiones inflacionistas hacia las señales incipientes de deterioro en el mercado laboral. Es prematuro aún calificar de aterrizaje suave al panorama económico en un contexto de persistencia en la inflación de servicios y creciente debilidad de la actividad manufacturera.

Giro en el mensaje de la Reserva Federal señalando el inicio de la normalización en la política monetaria

02. Asignatura pendiente: disciplina fiscal

La mayor claridad en el panorama monetario traslada el foco de atención hacia la política fiscal, que sigue transitando en coordenadas de elevados déficits presupuestarios. Uno de los factores que han permitido que el crecimiento económico haya sido sostenido en un contexto de elevados tipos de interés ha sido el impulso fiscal.

Sin embargo, existe una preocupación creciente sobre la sostenibilidad del desequilibrio en las finanzas públicas. El mercado, en general, está pendiente de las propuestas de cambio en impuestos y políticas de gasto de ambos candidatos a las elecciones presidenciales de EE.UU. para evaluar sus potenciales implicaciones financieras.

El gráfico incluye también las proyecciones de la Oficina de Presupuesto del Congreso (CBO), que sugieren que, si las políticas actuales de gasto e impuestos se mantienen sin cambios sustanciales, el déficit fiscal continuará siendo elevado durante el próximo decenio, lo que llevaría a un aumento muy significativo de la deuda pública.

03. Entorno adecuado para equilibrar carteras

El análisis histórico del comportamiento del mercado y el devenir de los resultados electorales en EE.UU. no permite establecer grandes conclusiones. El posicionamiento estratégico en asignación de activos tiene más sentido centrarlo en el análisis de variables macroeconómicas y de primas de riesgo que en criterios de alternancia política.

No obstante, sí se detecta cierta estacionalidad en años electorales derivada de un aumento de la volatilidad en los meses previos a la cita electoral. Por tanto, tácticamente es momento de mantener posiciones equilibradas de riesgo a la espera de que se aclaren potenciales giros en la política fiscal.

El gráfico muestra cómo los retornos de la bolsa han sido positivos en casi todos los mandatos salvo en tres ocasiones marcadas por eventos de signo económico.

Posicionamiento equilibrado con riesgos balanceados

Las elecciones en EE.UU. tendrán sin duda elevada relevancia a nivel político y económico y a medida que nos acerquemos al 5 de noviembre es probable que se incremente el nerviosismo en el mercado. Las encuestas y los mensajes relativos a potenciales nuevas iniciativas en regulación, política energética, impuestos y relaciones exteriores es probable que conlleven giros importantes en las cotizaciones de los sectores más sensibles. Este entorno de mayor volatilidad debe gestionarse con una adecuada diversificación y un refuerzo de las estrategias de cobertura y preservación de capital.

Los inversores encaran el último trimestre de 2024 con una perspectiva más despejada desde el punto de vista monetario, señales de moderación en la actividad a nivel global (pero sin entrar de momento en dinámicas recesivas) y un entorno geopolítico e institucional complejo. Eventuales correcciones producidas por incertidumbre electoral o riesgo geopolítico pueden suponer ventanas de oportunidad para ampliar la exposición a activos de riesgo dado que los meses posteriores a las elecciones (ver gráfico inferior con el comportamiento posterior a las victorias de Trump y Biden) suelen ser periodos de revalorización bursátil.

¿Qué traerá consigo el siguiente trimestre?

Descubra nuestros mensajes clave y las posibles estrategias de inversión a seguir.

Aviso Legal

El presente informe ha sido elaborado por Santander Wealth Management & Insurance Division, una unidad de negocio global de Banco Santander. S.A (“WM”, junto con Banco Santander, S.A. y sus filiales serán denominadas en adelante, “Santander”). Contiene pronósticos económicos e información recopilada de varias fuentes. La información contenida en el presente informe puede haber sido recopilada de terceros. Todas estas fuentes se consideran fiables, si bien la exactitud, integridad o actualización de esta información no está garantizada, ni de forma expresa ni implícita, y está sujeta a cambios sin previo aviso. Las opiniones incluidas en este informe no deben considerarse irrefutables y pueden diferir, o ser de cualquier forma inconsistentes o contradictorias con las opiniones expresadas, bien sea de forma oral o escrita, o con las recomendaciones o decisiones de inversión adoptadas por otras unidades de Santander.

El presente informe no ha sido preparado y no debe ser considerado en función de ningún objetivo de inversión. Ha sido realizado con fines exclusivamente informativos. Este informe no constituye una recomendación, asesoramiento de inversión, oferta o solicitud de compra o venta de activos, servicios, contratos bancarios o de otro tipo, o cualesquiera otros productos de inversión (conjuntamente llamados “Activos Financieros”), y no debe ser considerado como base única para evaluar o valorar los Activos Financieros. Asimismo, la simple puesta a disposición del mismo a un cliente o cualquier tercero, no implica la prestación de un servicio de asesoramiento en materia de inversión u oferta del mismo.

Santander no garantiza los pronósticos u opiniones expresados en este informe sobre los mercados o los Activos Financieros, incluyendo en relación con su rendimiento actual y futuro. Cualquier referencia a resultados pasados o presentes no deberá interpretarse como una indicación de los resultados futuros de los mencionados mercados o Activos Financieros. Los Activos Financieros descritos en este informe pueden no ser aptos para su distribución o venta en determinadas jurisdicciones o para ciertas categorías o tipos de inversores.

Salvo en los casos en los que así se indique de forma expresa en los documentos jurídicos de un determinado Activos Financieros, éstos no son, y no serán, asegurados ni garantizados por ninguna entidad gubernamental, incluyendo el Federal Deposit Insurance Corporation. No representan una obligación de Santander ni están garantizados por dicha entidad y pueden estar sujetos a riesgos de inversión. Entre los riesgos cabe mencionar, a título enunciativo y no limitativo, riesgos de mercado y de tipos de cambio, de crédito, de emisor y contrapartida, de liquidez y de posibles pérdidas en la inversión principal. Se recomienda a los inversores consultar con sus asesores financieros, legales y fiscales, así como con cualquier otro asesor que consideren necesario a efectos de determinar si los Activos Financieros son apropiados en base a sus circunstancias personales y situación financiera. Santander y sus respectivos consejeros, representantes, abogados, empleados o agentes no asumen ningún tipo de responsabilidad por cualquier pérdida o daño relacionado o que pueda surgir del uso de todo o de parte de este informe.

En cualquier momento, Santander (o sus empleados) pueden tener posiciones alineadas o contrarias a lo establecido en este informe para los Activos Financieros, comprar o vender Activos Financieros como principal o agentes, o prestar servicios de asesoramiento o de otro tipo al emisor de un Activos Financieros o a una sociedad vinculada con el emisor de los mismos.

La información contenida en esta presentación es confidencial y pertenece a Santander. Este informe no puede ser reproducido entera o parcialmente, distribuido, publicado o entregado, bajo ninguna circunstancia, a ninguna persona, ni se debe emitir información u opiniones sobre este informe sin que sea previamente autorizado por escrito, caso por caso, por WM.

Cualquier material de terceros (incluidos logotipos y marcas comerciales) ya sea literario (artículos / estudios / informes / etc. o extractos de los mismos) o artístico (fotos / gráficos / dibujos / etc.) incluido en este informe / publicación está registrado a nombre de sus respectivos propietarios y sólo se reproducen de acuerdo con prácticas leales en materia industrial o comercial.